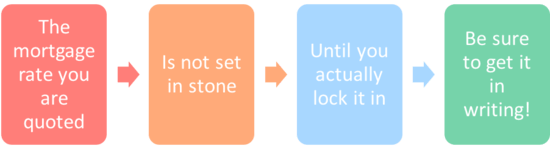

een” lock ” van de hypotheekrente is essentieel om ervoor te zorgen dat u daadwerkelijk de door een bank of hypotheekmakelaar opgegeven rente ontvangt.

wanneer u onroerend goed koopt of een bestaande hypotheek herfinanciert, moet u op enig moment tijdens het leningsproces een hypotheekrente vastleggen. U kunt dit vroeg of later in het proces doen, afhankelijk van uw voorkeur.,

bij het vergelijken van kredietverstrekkers, zult u een hypotheekrente-quote te zien krijgen, maar het zal heel weinig betekenen totdat het daadwerkelijk is beveiligd, of “vergrendeld” door een bank of kredietgever.

het is een beetje als een auto dealer vertellen u een prijs via de telefoon, dan kom je opdagen bij de dealer en de prijs is een stuk anders om welke reden dan ook. Tot je het op papier hebt, betekent het niet veel.

wanneer u een hypotheekrente vastlegt, bent u verzekerd van die rente, ervan uitgaande dat uw lening daadwerkelijk in aanmerking komt volgens de richtlijnen van die kredietgever of bank., En zolang je dicht bij het slot vervaldatum.

door uw woninglening te vergrendelen, beveiligt u een specifieke rentevoet samen met bepaalde voorwaarden, waaronder de hypotheekindex en marge waaraan het programma is gebonden, de eventuele vooruitbetaling, en de initiële, periodieke en levensduurlimieten.

De meeste kredietverstrekkers rekenen geen tariefvergrendeling, maar ze vragen vaak om een storting op het moment dat u vergrendelt voor de beoordeling van het huis als een indirect middel om ervoor te zorgen dat u zich inzet voor de leningaanvraag.,

bijvoorbeeld, als je met hen lock maar dan besluit om een andere geldschieter te gebruiken, zou het hen kosten, dus ze willen wat garanties.

een Hypotheekrentevergrendelingsperiode kiezen

- 15 dag

- 30 dag

- 45 dag

- 60 dag

- 90 dag

wanneer u uw lening vergrendelt, moet u ook een rentevergrendelingsperiode kiezen, die kan variëren van 7 dagen tot 90 dagen of zelfs langer. In feite, loanDepot onlangs introduceerde een 150-dagen tarief lock. Maar de meest voorkomende lock periode is overal van 15-45 kalenderdagen, dat is de gemiddelde tijd die het duurt voor een woning lening te sluiten.,

bijvoorbeeld, als u akkoord gaat met een 15-daagse vergrendeling op 6 December, zal uw vergrendeling verlopen op 21 December. als u een 30-daagse vergrendeling uitvoert, zal deze verlopen op 5 januari.

hoe langer de blokkeringsperiode duurt, hoe slechter de prijsstelling zal zijn, al het andere is gelijk, omdat het riskant is voor een geldschieter om in de loop van de tijd een gegarandeerde rente aan te bieden.

hoewel de hypotheekrente niet verschilt op basis van de sluitingsperiode, zullen de slotkosten hoogstwaarschijnlijk variëren. Dus je zou kunnen merken dat je meer betaalt aan sluitingskosten voor een 45-dagen slot VS. een 15-dagen slot.,

Het is belangrijk om de juiste lengte van de tijd te kiezen om ervoor te zorgen dat u de lening gesloten (gefinancierd) krijgt voordat het slot verloopt, zonder uzelf te onderwerpen aan extra kosten.

hoe dan ook, u zult altijd de mogelijkheid hebben om uw tariefvergrendeling uit te breiden tegen relatief kleine kosten als het proces wordt vertraagd, wat het vaak zal doen!,

wanneer uw hypotheek moet worden afgesloten

- Er is hier geen universeel antwoord

- omdat het altijd een bewegend doel is

- gebaseerd op de huidige renteomgeving

- en de tijd tot uw sluitingsdatum

eerste tijd van de leningaanvraag, voordat de lening zelfs wordt ingediend bij de afdeling acceptatie.

Dit staat bekend als een” pre-lock, ” en zorgt ervoor dat de rente wordt ingesteld voordat de lening zelfs wordt opgenomen.,

Het kan nuttig zijn om uw hypotheekrente vooraf te vergrendelen als de verhouding tussen schuld en inkomen dicht bij het maximum ligt, dus als er renteschommelingen zijn, zal de DTI niet worden overschreden.

het zou ook een slimme zet kunnen zijn als de hypotheekrente laag ligt en er weinig verwachting is dat de rente verder zal verbeteren.

Deze optie is echter meestal alleen beschikbaar bij een herfinanciering of voor een aankoopkrediet dat een volledig uitgevoerd koopcontract heeft.

Als u gewoon winkelen voor een huis, een pre-lock zal waarschijnlijk geen optie.,

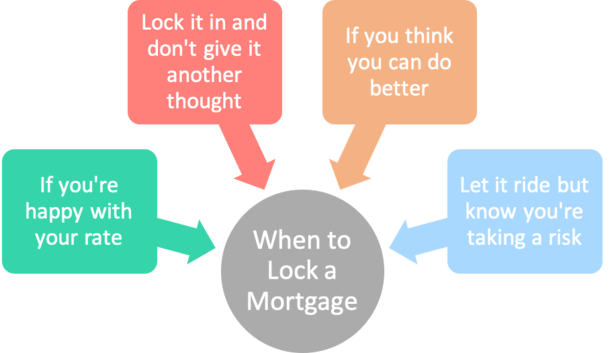

anderen kunnen hun hypotheekrente op het laatste moment aflossen en hun hypotheek op het laatste moment afsluiten, waarbij ze in feite gokken op de hoop dat de hypotheekrente later in het leningsproces zal verbeteren.

Als u vindt dat de hypotheekrente meer ruimte heeft om te dalen, kan dit de juiste weg zijn. Maar zoals gezegd, het is een gok en er is geen garantie.

u kunt uw lening meestal van maandag tot en met vrijdag vergrendelen tijdens normale kantooruren, die de markturen meestal weerspiegelen.,

sommige kredietverstrekkers kunnen een lock toestaan op een weekend, maar de prijsstelling zal waarschijnlijk een factor zijn in de onzekerheid van de komende week.

kunnen hypotheekrentes veranderen na vergrendeling?

- zodra u bent vergrendeld, zal de rente niet veranderen

- dus zelfs als de rente stijgt na het feit

- uw lage rente zal worden gehonoreerd

- echter, als de rente daalt, zult u niet profiteren

- tenzij de kredietgever een float-down optie biedt

Nope., Zodra u uw tarief hebt vergrendeld, kan uw tarief niet veranderen zolang uw leninggeld voor de vervaldatum van het slot wordt gebruikt.

bijvoorbeeld, als u een tarief van 3,75% op een 30-jarige vaste hypotheek vastlegt en de rente de volgende week tot 4,5% schiet, kunt u uzelf een schouderklopje geven.

degenen die niet vergrendelden zullen te kampen hebben met de hogere tarieven, maar u kunt er zeker van zijn dat uw tarief niet zal veranderen.

Het is echter ook mogelijk dat de hypotheekrente daalt nadat u vergrendeld bent. In dit geval, je zou kunnen worden verstoord, maar nogmaals, uw tarief zal niet veranderen, of verbeteren in dit geval, hetzij.,

In die zin neemt u een risico door op een bepaalde dag te vergrendelen. Voor de goede orde, er is geen speciale dag om te vergrendelen, of een betere dag om te vergrendelen dan anderen.

Het is alsof je iemand vraagt wat de beste dag is om aandelen te kopen. Veel meningen Weet ik zeker, maar niemand weet het echt.

” moet ik mijn hypotheek vandaag afsluiten?”

Als u die clichévraag stelt, overweeg dan het volgende:

- bent u tevreden met het tarief en de kosten die vandaag in rekening worden gebracht?

- hoeveel zult u winnen als de tarieven verbeteren?,

- hoeveel tijd hebt u voordat u moet vergrendelen om te voldoen aan alle tijdlijnen van de kredietgever?

- kan een rentepiek uw lening volledig in gevaar brengen?

- Wat is de huidige trend? Is het je vriend?

- is er groot economisch of geopolitiek nieuws aan de horizon?

- neemt u graag risico ‘ s?

als vuistregel geldt dat hoe langer je hebt tot het afsluiten van de borg, hoe meer kans je hebt dat de hypotheekrente verbetert.

omgekeerd, als u slechts een paar weken heeft voordat u sluit, neemt u meer risico door uw rente te laten zweven.,

simpel gezegd, hypotheekrentes hebben de neiging om de hele tijd te stijgen en te dalen, en als je een langere periode van tijd hebt om te zweven, is er een betere kans dat je een gunstige dag of twee ziet om een geweldige rente vast te zetten.

daarom heeft het misschien geen zin om ruim van tevoren te vergrendelen.

bijvoorbeeld, als je een 45 – of 60-dagen escrow hebt, heb je veel tijd om de tarieven te bekijken en te zien hoe de dingen gaan.

Het zou verstandig zijn om gewoon een afwachtende houding aan te nemen, vooral als de hypotheekrente de afgelopen dagen of weken hoger is gestegen.,

de eb en flow kunnen u ten goede komen als een lange periode van stijgende tarieven plotseling de koers omslaat.

Het is net zoiets als vliegtickets kopen. Stel je voor dat je drie maanden hebt voordat je struikelt. Je hebt tijd om naar fares te kijken om te zien of ze naar beneden komen. En zelfs als ze omhoog gaan, komen ze misschien weer naar beneden.

als uw vlucht over twee weken is, heeft u die luxe niet, en zou u een nog hoger tarief kunnen krijgen als u het tot de laatste minuut pusht.,

Uiteindelijk is het uw keuze en zal worden bepaald op basis van uw risicobereidheid en/of als u tevreden bent met waar de tarieven op een bepaalde dag zijn.

denk er goed over na en probeer niet te impulsief te zijn. Niemand weet met zekerheid of de tarieven morgen, volgende week of volgende maand zullen stijgen of dalen.

wat als mijn Tariefvergrendeling verloopt voordat Ik sluit?,

- u hebt over het algemeen verschillende opties hier

- inclusief een kredietgever om de lock een paar dagen gratis te verlengen

- of u kunt een lock extension fee betalen als u meer tijd nodig hebt

- Wat uw slotkosten zal verhogen

- maar ervoor zorgen dat uw oorspronkelijke tarief wordt gehonoreerd

zoals gezegd, hypotheeksloten duren niet eeuwig, ze worden geleverd met een bepaalde periode.

aannemende dat u uw tarief vroegtijdig vergrendelt, is er een kans dat de tariefvergrendelingsperiode uitgeput is, waarna de blokkering verloopt.,

als de rente verloopt voordat de lening wordt afgesloten, moet u deze opnieuw vergrendelen. Dit kan leiden tot worst-case prijsstelling (ervan uitgaande dat de hypotheekrente is gestegen) en een relock fee.

bijvoorbeeld, als de tarieven naar beneden gingen, zou je vast zitten met je oude, hogere tarief en een relock vergoeding om op te starten.,

vraag om een Rate Lock Extension

- als de tijd om is

- bespreek een uitbreiding voordat de lock daadwerkelijk verloopt

- om ervoor te zorgen dat uw oorspronkelijke prijs wordt gehonoreerd

- idealiter zal de kredietgever het een paar dagen gratis verlengen als dat alles is

maar meestal zal de kredietgever een oogje houden op de rate lock periode en een “Rate lock extension” geven voordat de lock daadwerkelijk verloopt. Door dit te doen zal ervoor zorgen dat u krijgt om het tarief dat u oorspronkelijk aangemeld voor te houden.

echter, rate lock extensies komen ook niet gratis., Als het niet de schuld van de geldschieter, de kosten van de rate lock extensie kan lopen u enkele honderden dollars of meer, afhankelijk van de bijbehorende lening bedrag.

Het wordt berekend als een percentage van het bedrag van de lening. Dus je kunt aangeklaagd worden .125% voor een 7-daagse vergrendeling verlenging, of .25% voor een verlenging van 15 dagen. Deze kosten zullen variëren van kredietgever tot kredietgever en kunnen min of meer.

hoe hoger het bedrag van uw lening, hoe hoger de kosten. Op een lening van $ 200.000 bedrag, zou je kijken naar een kosten van $ 250 of $ 500 om de vergrendelingsperiode te verlengen, respectievelijk.,

hoewel die vergoeding klinkt als een ruwe deal, vasthouden aan een tarief dat is een .125% of meer lager kan u veel geld besparen over de looptijd van de lening.

met andere woorden, het is beter om de extensie te krijgen dan de vergrendeling te laten verlopen uit angst dat de snelheid zou kunnen stijgen.

als de vertraging de schuld van de kredietgever is, bieden zij uit Goede Trouw over het algemeen een gratis lock-extensie voor zeven dagen aan.

Dit zou genoeg moeten zijn om de lening te sluiten zonder enige kosten voor u. Zelfs als het uw schuld is, kunt u misschien een paar vrije dagen krijgen om ervoor te zorgen dat de lening sluit voordat het slot verloopt.,

In ieder geval kunt u proberen om te onderhandelen over een lock extensie in uw voordeel, en hen vragen om het gratis uit te breiden als u het gevoel dat het niet in uw handen was. Zij kunnen met u samenwerken om uw bedrijf te behouden en te voorkomen dat u ergens anders heen gaat.,

Rate Lock Break optie

- u zou een rate lock break

- kunnen krijgen, uitgaande van een aanzienlijke daling van de hypotheekrente vanaf het moment dat u vergrendelde

- Dit zou u de mogelijkheid kunnen bieden om een nog lager rate

- aan te houden, maar er zijn meestal kosten mee gemoeid, dus zorg ervoor dat u van plan bent de lening een tijdje te behouden

sommige kredietverstrekkers kunnen u de optie geven om “break your lock” als de tarieven aanzienlijk verbeteren na jij sluit.

Deze optie heeft echter een kostprijs. Bijvoorbeeld, stel dat je een tarief van 4,625% vastlegt en de tarieven plotseling dalen tot 4%.,

de kredietgever kan u een Rate lock break laten uitvoeren waarbij u een rate krijgt van 4,125% (een achtste boven de geldende marktrente) tegen extra kosten in de vorm van discontopunten.

met andere woorden, je zult eindigen met een lager tarief dan wat je oorspronkelijk vergrendeld, maar je zult niet helemaal de laagste momenteel beschikbare tarief, noch zal je het gratis krijgen.

u betaalt een fractie van een punt om het te krijgen, misschien een kwart of een half punt.

Als u dan gelijk bent op die initiële aanloopkosten, kunt u geld besparen via lagere maandelijkse hypotheekbetalingen jaar in en jaar uit.,

schrijf de Hypotheekvergrendeling

- zorg ervoor dat uw hypotheek altijd schriftelijk wordt afgesloten

- door om een bevestiging van de rentevergrendeling te vragen

- en bewaar het papierwerk op een veilige plaats

- indien er onderweg iets gebeurt

hoe dan ook, is het belangrijk om bovenop uw hypotheekvergrendeling te blijven en ervoor te zorgen dat u de rente en voorwaarden schriftelijk hebt.

neem nooit gewoon aan dat een hypotheekmakelaar of bank uw rente heeft geblokkeerd.,

ze kunnen zeggen dat je tarief dit of dat is, of dat het vergrendeld is, maar in werkelijkheid kunnen ze je tarief laten zweven in de hoop een betere provisie of rendementspreadpremie te krijgen.

of misschien ben je verkeerd geciteerd, en ze bidden dat de hypotheekrente zal dalen tot wat ze je oorspronkelijk Geciteerd hebben.

Ik heb dat een miljoen keer zien gebeuren. Makelaars zullen gaan in paniek modus als ze niet in geslaagd om een tarief te vergrendelen in eerste instantie, vaak na het citeren van hun lener een gegarandeerde rente.,

ze bellen de hypotheekverstrekker elke dag om te zien hoe de hypotheekrente is veranderd, en gaan nerveus dag na dag door, wachtend op het moment dat de rente daalt tot het niveau waarop ze aanvankelijk werden genoteerd.

soms zullen makelaars genoegen nemen met een lagere rente met minder provisie aan hen, maar vaak vertellen ze de lener gewoon dat de rente om de een of andere reden hoger is.

en de lener zal het gewoon moeten accepteren omdat ze zoveel tijd aan de lening hebben besteed dat ze het gewoon gedaan willen krijgen.,

let op voor wijzigingen in uw hypotheekrente

- pas altijd op voor een mogelijke lokaas-en-switch

- waar u een lage hypotheekrente krijgt in eerste instantie

- en later iets heel anders verteld

- let ook op de kosten van leningen, voorwaarden, enzovoort

sommige gewetenloze Loan officers en brokers kunnen zelfs de oorspronkelijke voorwaarden die zij u hebben opgegeven wijzigen om een lagere rente te produceren.

zoals het verhogen van de marge, het toevoegen van een vooruitbetaling boete, of het veranderen van indexen, caps, of zelfs lening programma ‘ s.,

zij kunnen u ook vertellen dat de hypotheekrente is gestegen sinds u voor het eerst werd genoteerd. Dit kan waar zijn, maar het kan ook onzin zijn.

houd zelf de tarieven in de gaten om te zien wat er in de markt gebeurt om te voorkomen dat je voor de gek wordt gehouden.

in het kort, zorg ervoor dat u precies weet wat u krijgt als het gaat om de rente en de voorwaarden in verband met uw hypotheek tarief lock.

eventuele fouten hier zullen leiden tot hogere maandelijkse hypotheekbetalingen voor de komende jaren, of een grote hoofdpijn als u niet om te springen op een goede snelheid vroeg op.,

zeker, je kunt gokken, maar als je tevreden bent met een bepaalde rente, kan je net zo goed geen risico ‘ s nemen.

en nogmaals, krijg altijd een schriftelijke bevestiging van de bank of makelaar voordat u doorgaat met de deal! Dit kan niet genoeg benadrukt worden!