Din score faller innenfor rekkevidden av score, fra 580 til å 669, regnet som Rettferdig. En 640 FICO® Score er under gjennomsnittet kreditt score.

Noen långivere se forbrukerne med poengsummer i den Virkelig utvalg som å ha ugunstige kredittkort, og kan avslå deres kreditt-programmer. Andre långivere som spesialiserer seg i «subprime» lån, er glad for å jobbe med kunder som skårer fall i Virkelig utvalg, men de tar relativt høye renter og gebyrer.,

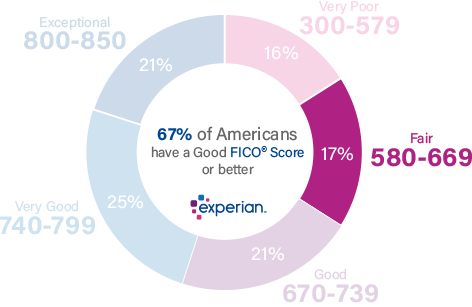

17% av alle forbrukere har FICO® Score i Virkelig utvalg (580-669)

.

Lag 27% av forbrukere med kreditt score i den virkelige serien er sannsynlig å bli alvorlig kriminelle i fremtiden.

Hvordan du kan forbedre din 640 Kreditt Score

Tenk på din FICO® Score på 640 som et springbrett til høyere score. Å øke din kreditt score er en gradvis prosess, men det er en du kan begynne med en gang.

74% av USA, forbrukernes FICO® Score er høyere enn 640.

Du vil dele et 640 FICO® Score med titusenvis av andre Amerikanere, men ingen av dem har som resultat for helt den samme grunner som du gjør. For innsikt i de spesifikke årsakene til poengsummen din, og ideer på hvordan du kan forbedre den, få kopi av kreditt-rapporter og sjekk din FICO® Score. Følger med stillingen, vil du finne score-forbedring med forslag basert på dine unike kreditt historie. Hvis du bruker disse retningslinjene for å vedta bedre kreditt vaner, blir poengsummen din kan begynne å øke, gir bedre kreditt muligheter.,

Fra Rettferdig hvor som helst: å Øke kreditt-score

EN FICO® Score i Virkelig rekkevidde typisk reflekterer kreditt-management problemer eller feil, for eksempel flere forekomster av betalinger som var savnet, eller betalt 30 dager for sent. Forbrukere med mer betydelig blotter på deres kreditt-rapporter, for eksempel foreclosures eller konkurser, kan det også se deres FICO® Score stige fra Svært Dårlig utvalg (300-579) i Fair utvalg gang flere år har gått etter disse hendelsene.,

kreditt-rapporter 42% av Amerikanere med en FICO® Score på 640 inkluderer forsinket betaling av 30 dager forfalt.

Hvis du undersøke din kreditt-rapporten og rapporten som følger med din FICO® Score, du kan kanskje identifisere hendelser som senket din score. Som tiden går, de hendelser » negativ innvirkning på din kreditt score vil avta. Hvis du er tålmodig, unngå å gjenta tidligere feil, og iverksette tiltak som kan bidra til å bygge opp din kreditt, kreditt score vil sannsynligvis begynne å øke.,

Siste gjerninger (og ugjerninger) – feeden din kreditt score

Credit-scoring systemer som FICO® bruke informasjon som er samlet i kreditt-rapporter for å beregne poengsummen din. Mer nylige hendelser i kreditt-historie har en tendens til å telle mer enn eldre aktiviteter og, som med alle typer analyser, enkelte typer informasjon bære mer vekt enn andre. Å vite hvilke aktiviteter som er viktigst kan hjelpe deg med å prioritere det skritt å ta når du arbeider mot en bedre kreditt score:

Sent og ubesvarte betalinger er blant de mest betydelige faktorer for din kreditt score., Mer enn en tredjedel av din score (35%) er påvirket av tilstedeværelse (eller fravær) av sen eller uteblitt betaling. Långivere vil låntakere som betaler sine regninger i tide, og personer som har ubesvarte betalinger er statistisk mer sannsynlig til standard (gå 90 dager forfalt uten betaling) enn de som betaler sine regninger i tide. Hvis det er sent eller ubesvarte betalinger er en del av din kreditt historie, kan du gjøre deg selv og din kreditt score en tjeneste ved å utvikle en rutine for å betale dine regninger raskt.

Utnyttelse pris på rullerende kreditt er ansvarlig for nesten en tredjedel (30%) av din kreditt score., Utnyttelse, eller bruk pris, er en teknisk måte å beskrive hvor nær du er «maxing ut» ditt kredittkort. Kan du måle din utnyttelse på en konto-til-konto ved å dele hver utestående balanse ved kortets bruksgrense, og multiplisere med 100 for å få en prosentandel. Du kan også beregne din sum utnyttelse pris ved å dele summen av alle beløp av summen av alle utgifter grenser.

de Fleste eksperter er enige om at utnyttelse priser i overkant av 30%— på individuelle kontoer og alle kontoer i alt—tendens til lavere kreditt score., Jo nærmere noen av disse utnyttelse priser får 100%, mer det gjør vondt din kreditt score.

Alder er din venn. Alle andre faktorer være de samme, jo lenger du har vært bruker av kredittkort, jo høyere kreditt score er sannsynlig å være. Det er ikke mye som kan gjøres om at hvis du er en ny låntaker, og det hjelper ikke mye hvis du nylig kreditt-historie er preget av sen ubesvarte betalinger eller høy utnyttelse priser. Hvis du administrerer din kreditt nøye og holde betimelig med dine betalinger, imidlertid, din kreditt score vil tendere til å øke med tiden., Lengden på kreditt-historie er ansvarlig for så mye som 15% av din kreditt score.

Din totale gjeld og dens sammensetning er ansvarlig for omtrent 10% av din kreditt score. Den FICO® kreditt scoring system har en tendens til å favorisere individer med flere kreditt-kontoer, som består av en blanding av avdragsfrie lån (f.eks., billån, boliglån og studielån, med faste månedlige utbetalinger og fast payback perioder) og rullerende kreditt (kontoer som for eksempel kredittkort som gjør det mulig for deg å låne mot en bruksgrense og foreta betalinger av varierende beløp hver måned).,

Credit programmer og nye kreditt-kontoer har vanligvis kort sikt negative virkninger på din kreditt score. Når låntakere søke om nye kredittkort eller ta på seg ytterligere gjeld, de antar større risiko for å bli i stand til å betale sine regninger. Poengskår systemer som FICO® vanligvis føre score dypp en bit når det skjer, men score vil vanligvis rebound i løpet av et par måneder så lenge du holder deg med alle dine betalinger. Ny-kreditt aktivitet kan bidra med opp til 10% av det samlede kreditt score.,

Offentlige registre, som for eksempel konkurser har alvorlig negativ innvirkning på din kreditt score hvis de vises på din kreditt-rapporten. Fordi de ikke vises i hver kreditt-rapporten, disse oppføringene, kan ikke sammenlignes med andre kreditt-score påvirkninger i form av prosentandel, men de kan overskygge alle andre faktorer og sterkt redusere kreditt score. En konkurs, for eksempel, kan forbli på kreditt rapporten i 10 år, og kan effektivt hindre deg fra å få kreditt for mye eller alt for denne gang.,

Blant forbrukere med FICO® Score på 625, XX% har kreditt rapporter som inkluderer en eller flere deler av offentlig informasjon, som for eksempel en konkurs.

Forbedre Din Kreditt Score

Fair credit score kan ikke bli gjort om til enestående seg over natten, og konkurser, foreclosures og noen andre negative forhold som bidrar til Rettferdig kreditt score bare løse seg med tiden. Men uansett årsaken til Rettferdig resultat, kan du begynne håndtering av kreditt-mer, som i sin tur kan føre til kreditt-score forbedringer.

Søker en sikret kredittkort., En sikret kort kan dra nytte av din kreditt score, selv om du ikke er kvalifisert for tradisjonelle kredittkort. Når du har bekreftet at långiver rapporter kortet aktiviteten til de nasjonale kreditt-byråer, kan du sette ned et innskudd på hele beløpet til din bruksgrense—vanligvis et par hundre dollar. Når du bruker kortet, og ta regelmessige betalinger, de aktiviteter som vil bli tatt opp i kreditt-filer. Og så lenge du holder din bruk pris på kort nedenfor om lag 30%, og holde seg til planen med din månedlige innbetalinger, vil de hjelpe deg med å bygge sterkere kreditt.

Vurdere en kreditt-builder lån., Som navnet tilsier, dette er spesialitet lån utviklet for å hjelpe bygge eller demme opp låntakere’ kreditt-profiler ved å vise evne til å gjøre regelmessige månedlige utbetalinger. Når du tar ut en av disse lån, kreditt union steder pengene du har lånt på en sparekonto, som genererer interesse. Når du har nedbetalt på lånet, kan du få penger og interesse det har påløpt. Det er et ryddig besparelser verktøy, men den virkelige gevinsten kommer som credit union rapportene dine betalinger til de nasjonale kreditt-byråer, som kan føre til kreditt-score forbedringer., (Dobbeltsjekke med långiver å sørge for at de rapporterer aktivitet til alle tre nasjonale kreditt-byråer før du søker om et kredittkort-builder lån.)

Vurdere en gjeld-management plan. En gjeld-management plan (DMP) kan være nyttig for låntakere som befinner seg overbelastet og ikke klarer å holde tritt med kredittkort betalinger. Arbeider i forbindelse med et godkjent kreditt-rådgivning byrå, du forhandle frem en håndterlig tilbakebetaling planlegge, effektivt lukke alle dine kreditt-kontoer i prosessen., Dette er et viktig skritt som kan alvorlig skade din kreditt score i nærheten sikt, men det er mindre skadelig enn konkurs og kan til slutt gi deg en ren start på å gjenoppbygge kreditt. Selv om en DMP er ikke for deg, en god non-profit kreditt rådgiver (til forskjell fra kreditt reparere selskap) kan hjelpe deg med å finne strategier for å bygge opp din kreditt.

Betale dine regninger i tide. Hvis du kan gjøre det bare en ting å forbedre din kreditt score, ingenting ville hjelpe mer enn å bringe forfalte kontoer er oppdatert, og unngå sene betalinger som du beveger deg fremover., Gjør hva du kan for å minne deg på å betale regninger i tide: du vil Bruke automatiske betalinger, angi påminnelser, eller bare skrive selv notater og feste dem der du får se dem. I løpet av et par måneder vil du trene deg selv i vaner som fremmer høyere kreditt-score.

Unngå høy kreditt utnyttelse priser. Kreditt utnyttelse, eller gjeld bruk, er grunnlaget for om lag 30% av din FICO® Score. Holde utnyttelse pris under ca 30% kan hjelpe deg med å unngå å redusere poengsummen din.

Blant forbrukere med FICO® kreditt score av 640, gjennomsnittlig utnyttelse pris er 67.9%.,

Forsøke å etablere en solid kreditt blanding. Du bør ikke ta på gjelden som du ikke trenger, men forsvarlige låneopptak, herunder en kombinasjon av rullerende kreditt-og avdragsfrie lån, kan være gunstig for din kreditt score.

finn ut mer om din kreditt score

EN 640 FICO® Score er et godt utgangspunkt for å bygge en bedre kreditt score. Å øke din score i godt utvalg kan hjelpe deg å få tilgang til mer kreditt alternativer, lavere rente, og færre gebyrer., Du kan begynne ved å få dine gratis kreditt rapport fra Experian og sjekke din kreditt score for å finne ut spesifikke faktorer som påvirker din score mest mulig. Les mer om poengsum varierer, og hva en god kreditt score.