Molti proprietari comprendono il valore nello screening dei potenziali inquilini, ma determinare la forza del credito di un potenziale inquilino è solo una parte dell’equazione. Uno dei modi migliori per valutare un richiedente è attraverso un controllo della loro storia di credito, criminale e sfratto, che può aiutare a prendere una decisione più informata su chi accettare o rifiutare come inquilino.

Ma quando si esaminano i rapporti di un richiedente, quali informazioni dovrebbero davvero riguardarti?, Ogni padrone di casa ha la propria idea di ciò che costituisce un affare-breaker quando si tratta di storia di un richiedente, ma ci sono alcuni elementi che richiedono una considerazione speciale. Qui di seguito sono sette inquilino di screening segnali di pericolo si dovrebbe prestare particolare attenzione al momento di rivedere i rapporti di un richiedente.

1. Sfratti

Ciò che potrebbe non essere ovvio per i proprietari di controllare, e ciò che è probabilmente un indicatore incredibilmente importante di atterraggio di un buon inquilino, è quello di controllare la storia di sfratto di un richiedente. Un rapporto di sfratto è una parte essenziale di qualsiasi processo di screening inquilino. Perché?, La ricerca TransUnion dimostra che i residenti sfrattati hanno quasi tre volte il numero di precedenti sfratti e record di raccolta relativi al noleggio rispetto ai residenti non sfrattati.

I proprietari a volte assumono erroneamente che gli sfratti vengano visualizzati su un rapporto di credito, ma questo è vero solo nel caso di sentenze monetarie derivanti da uno sfratto. Un rapporto di sfratto approfondito cerca il potenziale inquilino nelle banche dati statali o nazionali dei documenti giudiziari, restituendo gli sfratti precedenti., (Un rapporto di sfratto nazionale è importante perché può dettagliare la storia di sfratto precedente di un richiedente al di fuori del tuo stato.)

Sfratto rapporti in genere includono informazioni di:

- Inquilino giudizio per possesso e soldi

- Illegittimi detentori

- Inquilino sentenze in affitto

- il Mancato pagamento di affitto

- Decreti e mandati di sfratto

e ‘ certamente utile sapere se il richiedente ha una storia di difficoltà con i precedenti proprietari., Avere questo tipo di informazioni può essere incredibilmente prezioso per aiutare a trovare un inquilino che pagherà in tempo e proteggere il vostro reddito da locazione.

2. Cronologia dei pagamenti

In un sondaggio TransUnion, l ‘ 84% dei proprietari ha segnalato problemi di pagamento come preoccupazione numero 1 per i nuovi inquilini.*

Non vuoi trovarti in ritardo su un pagamento ipotecario perché il tuo inquilino è in ritardo sul loro affitto. Con un rapporto di credito, si guadagna intuizioni nella storia di un richiedente di pagamenti in tempo., Si ottiene anche una vista dei loro conti e dei track record di pagamento – un utile indicatore di affidabilità della persona a pagare il suo affitto in tempo.

Una storia di pagamenti costantemente in ritardo è un grande segnale di avvertimento per qualsiasi proprietario.

3. Condanne penali

Mentre un record passato di una o più condanne penali non dovrebbe squalificare automaticamente una persona agli occhi del padrone di casa, questa è un’informazione da prendere in considerazione., Dopo tutto, un inquilino con alcuni precedenti penali può rappresentare un rischio per la sicurezza per la vostra proprietà o altri inquilini – che potrebbe causare danni al vostro appartamento o causare disagio ad altri.

Assicurarsi che il rapporto penale include una ricerca approfondita dei database Most Wanted e il Registro pubblico Sex Offender.

4. Stabilità finanziaria

Un rapporto di credito offre anche ricchi approfondimenti sulla stabilità finanziaria di un richiedente, con risposte a domande chiave come:

- Hanno una grande quantità di debito?

- C’è una storia di pagamenti tardivi o mancati?,

- Hanno recentemente fatto domanda per una grande quantità di nuovo credito?

Alcuni proprietari scoprono che non tutti i tipi di debito sono uguali e valutano il debito in modo diverso in base alla fonte. Prendendo l’intero rapporto di credito in considerazione, si otterrà un quadro più completo del livello del richiedente di rischio.

5. ResidentScore

Oltre a rivedere il rapporto di credito completo del richiedente, riferimento loro ResidentScore può dare informazioni importanti sul livello di affidabilità e rischio che possono portare., ResidentScore di SmartMove è stato costruito appositamente per il settore del noleggio e può aiutare a prevedere la probabilità di un cattivo risultato di noleggio come uno sfratto, 3+ pagamenti in ritardo e/o fondi non sufficienti. Infatti, ResidentScore prevede sfratti 8% * più spesso rispetto a un punteggio di credito tipico nelle fasce di punteggio inferiore dove il rischio è maggiore.

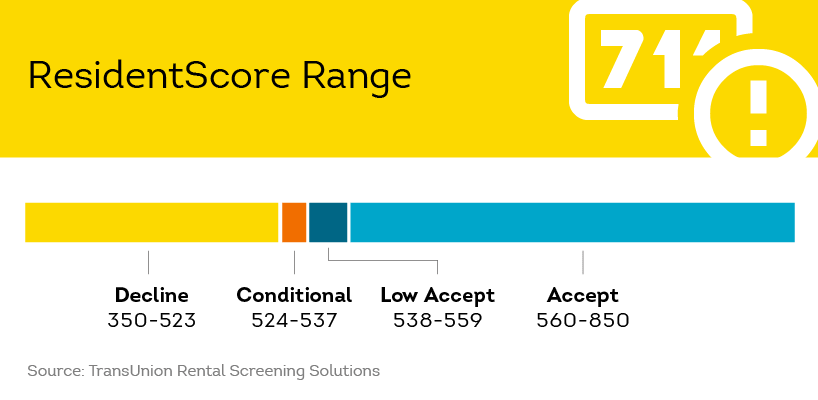

I candidati con un basso ResidentScore meritano una considerazione speciale in quanto potrebbero essere un rischio maggiore di sfratto o ritardi di pagamento. Nota dove il richiedente ricade sulla gamma ResidentScore per una migliore comprensione del rischio.,

6. Fallimenti

I proprietari ovviamente preferiscono un inquilino su cui si può fare affidamento per effettuare pagamenti puntuali e soddisfare qualsiasi altro obbligo finanziario. Precedenti fallimenti possono dimostrare che il richiedente ha avuto recenti tensioni finanziarie o difficoltà.

Tuttavia, i proprietari dovrebbero valutare i fallimenti precedenti su base individuale. Se il fallimento è stato completamente scaricata, si può scegliere di concentrarsi sulla storia di credito più recente del richiedente, il loro attuale livello di stabilità del reddito, e qualsiasi debito in essere., È possibile che il richiedente si trovi in una situazione finanziaria molto migliore rispetto a prima del fallimento e possa essere un inquilino altamente affidabile e ben pagato per te.

7. Collezioni relative agli appartamenti

Una storia di affitti non pagati è un altro problema da considerare per i proprietari. Un rapporto di screening inquilino completo può includere record di agenzie di raccolta assunti per raccogliere sul debito di un affittuario.

Alcuni proprietari potrebbero trovare una storia di collezioni relative al noleggio indicativa del comportamento futuro di un richiedente.,

Conclusione

C’è sempre un elemento di rischio nel decidere di accettare un nuovo candidato per la vostra proprietà in affitto. Ma essendo armato con sfratto del richiedente, criminale, e la storia di credito si può prendere una decisione molto più informata su chi accettare o rifiutare e valutare più accuratamente il rischio. È anche possibile utilizzare le informazioni di credito per negoziare ulteriori requisiti di noleggio, come un deposito più grande o ottenere un co-firmatario sul contratto di locazione. Commissionando un rapporto di screening dei tenant su vasta scala, è possibile ridurre il rischio e prendere decisioni di leasing più informate.,

Pronto per iniziare a controllare i tuoi inquilini? Ottenere uno sguardo approfondito al credito del richiedente, criminale, e la storia sfratto con SmartMove screening oggi.

*Sulla base dei dati del sondaggio TransUnion 2014.