a pontszám a pontszámok tartományába esik, 580-tól 669-ig, tisztességesnek tekinthető. A 640 FICO® pontszám az átlagos hitel pontszám alatt van.

egyes hitelezők úgy látják, hogy a tisztességes tartományban lévő pontszámokkal rendelkező fogyasztók kedvezőtlen hitelképességgel rendelkeznek, és elutasíthatják hiteligénylésüket. Más hitelezők, hogy szakosodott “subprime” hitelezés, szívesen dolgoznak a fogyasztók, akiknek pontszámok csökken a valós tartományban, de díjat viszonylag magas kamatok és díjak.,

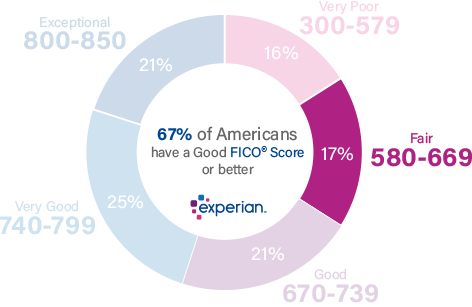

az összes fogyasztó 17% – A rendelkezik Fico® pontszámmal a valós tartományban (580-669)

.

a tisztességes tartományban hitelképességgel rendelkező fogyasztók körülbelül 27% – a valószínűleg a jövőben súlyosan bűnöző lesz.

hogyan lehet javítani a 640 hitel pontszám

Gondolj a FICO® pontszám 640, mint egy ugródeszka, hogy magasabb pontszámokat. Emelése a hitel pontszám egy fokozatos folyamat, de ez az egyik meg lehet kezdeni azonnal.

az USA 74% – a., a fogyasztók FICO® pontszámai magasabbak, mint 640.

640 FICO® pontszámot osztasz meg több tízezer más amerikaival, de egyikük sem rendelkezik ezzel a pontszámmal ugyanolyan okok miatt, mint te. Ha kíváncsi a pontszámod konkrét okaira, valamint arra, hogy hogyan javíthatod, szerezz másolatot a hiteljelentéseidről, és ellenőrizd a FICO® pontszámodat. Tartalmazza a pontszám, meg fogja találni score-improvement javaslatok alapján az egyedi hitel történelem. Ha ezeket az irányelveket használja a jobb hitelezési szokások elfogadására, akkor a pontszám növekedni kezdhet, jobb hitelezési lehetőségeket hozva.,

A tisztességes bárhol: emelése a hitel pontszám

a FICO® pontszám a valós tartományban jellemzően tükrözi hitel-kezelési problémák vagy hibák, mint például több esetben a kifizetések, hogy kimaradt vagy fizetett 30 nap késéssel. Azok a fogyasztók, akiknek hiteljelentéseiknél jelentősebb blotok vannak, mint például a foreclosures vagy a csődök, azt is láthatják, hogy FICO® pontszámaik a nagyon rossz tartományból (300-579) emelkednek a tisztességes tartományba, miután néhány év telt el az események után.,

A 640 FICO® pontszámmal rendelkező amerikaiak 42% – ának hiteljelentései magukban foglalják a késedelmes kifizetéseket 30 nappal korábban esedékes.

ha megvizsgálja a hiteljelentését és a FICO® pontszámot kísérő jelentést, akkor valószínűleg azonosíthatja azokat az eseményeket, amelyek csökkentették a pontszámot. Ahogy telik az idő, ezek az események negatív hatása a hitel pontszám csökkenni fog. Ha türelmes vagy, kerülje a múltbeli hibák megismétlését, és tegyen olyan lépéseket, amelyek segíthetnek a hitel felépítésében, a hitel pontszámai valószínűleg növekedni fognak.,

múltbeli tettek (és félrevezetések) takarmány a hitel pontszám

hitel-pontozási rendszerek, mint a FICO® használja az információkat összeállított hitel jelentések kiszámításához a pontszámot. A hiteltörténet újabb eseményei általában többet számítanak, mint a régebbi tevékenységek, és, mint bármilyen elemzés esetén, bizonyos típusú információk nagyobb súlyt hordoznak, mint mások. Tudni, hogy mely tevékenység számít a legtöbb segíthet előtérbe a lépéseket, ha a dolgozó felé, hogy jobb hitel pontszám:

Későn vette észre kifizetések közül a legfontosabb tényező, hogy a hitel pontszám., A pontszám több mint egyharmadát (35%) befolyásolja a késedelmes vagy elmaradt kifizetések jelenléte (vagy hiánya). A hitelezők azt akarják, hogy a hitelfelvevők, akik időben fizetik a számláikat, és azok, akik elmulasztották a kifizetéseket, statisztikailag nagyobb valószínűséggel mulasztanak el (90 nappal korábban esedékes fizetés nélkül), mint azok, akik időben fizetik a számláikat. Ha a késedelmes vagy nem Fogadott kifizetések része a hitel történelem, meg tudod csinálni magad, a hitel pontszám egy szívességet a fejlődő rutin kifizető a számlák azonnal.

a rulírozó hitel kihasználtsági aránya a hitelképesség közel egyharmadáért (30%) felelős., Hasznosítás, vagy használati arány, egy technikai módja annak, hogy leírja, milyen közel van a” maxing ki ” a hitelkártya számlák. Meg lehet mérni a felhasználás a számlát a számla alapján elosztják egymás fennmaradó összeget a kártya korlátozás, majd megszorozzuk 100, hogy egy százalékot. A teljes kihasználtsági arányt úgy is kiszámíthatja, hogy az összes egyenleg összegét elosztja az összes kiadási határ összegével.

a legtöbb szakértő egyetért abban, hogy a 30%— ot meghaladó kihasználtsági arány—az egyéni számlákon és az összes számlán-általában alacsonyabb hitelképességi mutatókat mutat., Minél közelebb van ezen felhasználási arányok bármelyike 100% – ra, annál jobban fáj a hitelképességed.

az életkor a barátod. Minden más tényező ugyanaz, minél hosszabb ideig voltál a hitel felhasználója,annál magasabb a hitelképességed. Nem sok mindent lehet tenni, hogy ha egy új hitelfelvevő, és ez is nem sokat segít, ha a legutóbbi hitel történelem elrontotta a késedelmes kifizetések vagy a magas kihasználtsági ráta. Ha kezelni a hitel gondosan, és marad időben a kifizetések, azonban a hitel pontszám általában növekedni fog az idő., Hossza hitel történelem felelős, mint 15% a hitel pontszám.

a teljes adósság és annak összetétele felelős a hitel pontszám körülbelül 10% – áért. A FICO® hitel pontozási rendszer hajlamos előnyben egyének több hitelszámlák, amely egy mix részlethitelek (pl autóhitelek, jelzáloghitelek és diákhitelek, meghatározott havi kifizetések és fix megtérülési idő) és forgó hitel (számlák, mint például a hitelkártyák, amelyek lehetővé teszik, hogy kölcsön ellen a kiadási limit és a kifizetések különböző összegek havonta).,

a hitelkérelmek és az új hitelszámlák jellemzően rövid távú negatív hatással vannak a hitelképességére. Amikor a hitelfelvevők új hitelt igényelnek, vagy további adósságot vállalnak, nagyobb kockázatot vállalnak, hogy képesek fizetni számláikat. Hitel pontozási rendszerek, mint FICO® általában okoz pontszámok dip egy kicsit, amikor ez megtörténik, de pontszámok általában visszapattan néhány hónapon belül, amíg lépést tartani az összes kifizetést. Az új hitelezési tevékenység hozzájárulhat a teljes hitelképesség 10% – áig.,

az olyan nyilvános nyilvántartások, mint a csődök, súlyos negatív hatással vannak a hitelképességére, ha megjelennek a hiteljelentésben. Mivel nem jelennek meg minden hiteljelentésben, ezeket a bejegyzéseket nem lehet összehasonlítani más hitel-pontszám hatásokkal százalékban kifejezve, de minden más tényezőt elhomályosíthatnak, és súlyosan csökkenthetik a hitelképességét. A csőd, például, maradhat a hitel-jelentés 10 évek, és hatékonyan megakadályozza, hogy a hitel sok vagy egész idő alatt.,

a 625-ös FICO® pontszámmal rendelkező fogyasztók körében a XX% – nak olyan hiteljelentései vannak, amelyek egy vagy több nyilvános információt tartalmaznak, például csődöt.

javítása a hitel pontszám

Fair credit scores nem lehet kivételes is egyik napról a másikra, és csődök, foreclosures és néhány más negatív kérdéseket, amelyek hozzájárulnak a tisztességes hitel pontszámok csak megoldani magukat az idő múlásával. De nem számít a tisztességes pontszám oka, elkezdheti a hitel kezelését, ami viszont a hitel-pontszám javulásához vezethet.

keressen egy biztonságos hitelkártyát., A biztosított kártya előnyös lehet a hitel pontszám, akkor is, ha nem jogosult a hagyományos hitelkártyák. Miután megerősítette, hogy a hitelező beszámol a kártyatevékenységről a nemzeti hitelintézeteknek, letette a letétet a kiadási határ teljes összegében—általában néhány száz dollár. Amikor a kártyát használja, és rendszeresen fizet, ezeket a tevékenységeket a hitelfájlokban rögzítik. És amíg a kártyán 30% alatt tartod a használati rátádat, és a havi fizetéseiddel összhangban maradsz, segítenek neked erősebb hiteleket építeni.

fontolja meg a hitel-építő hitel., Ahogy a neve is sugallja, ezek speciális kölcsönök, amelyek célja a hitelfelvevők hitelprofiljainak felépítése vagy kiépítése, bizonyítva a rendszeres havi kifizetések képességét. Amikor kivesz egy ilyen hitelt, a hitelszövetkezet a kölcsönzött pénzt egy megtakarítási számlára helyezi, amely kamatot generál. Miután kifizetted a kölcsönt, megkapod a pénzt és a kamatot, amit felhalmoztál. Ez egy ügyes megtakarítási eszköz, de az igazi kifizetés akkor jön létre, amikor a hitelszövetkezet beszámolja a kifizetéseket a nemzeti hitelintézeteknek, ami hitel-pontszám javuláshoz vezethet., (Duplán ellenőrizze a hitelező, hogy megbizonyosodjon arról, hogy jelentést tevékenység mindhárom nemzeti hitelirodák, mielőtt alkalmazni a hitel-építő kölcsön.)

fontolja meg az adósságkezelési tervet. Az adósságkezelési terv (DMP) hasznos lehet azoknak a hitelfelvevőknek, akik túlhajszoltnak találják magukat, és nem képesek lépést tartani a hitelkifizetésekkel. Együtt dolgozik egy engedélyezett hitel-tanácsadó Ügynökség, tárgyal egy kezelhető visszafizetési ütemtervet, hatékonyan zár az összes hitelszámlák a folyamat., Ez egy nagy lépés, amely súlyosan károsíthatja a hitel pontszám a közeljövőben, de ez kevésbé káros, mint a csőd, és végül kapsz egy tiszta kezdet újjáépítése a hitel. Még akkor is, ha a DMP nem az Ön számára, egy jó non-profit hitel tanácsadó (elkülönül a hitel-javítás cég) segíthet megtalálni stratégiák kiépítése a hitel.

időben fizesse ki számláit. Ha csak egy dolgot tehetne a hitelképesség javítása érdekében, semmi sem segítene jobban, mint a késedelmes számlák naprakésszé tétele, valamint a késedelmes fizetések elkerülése az előrehaladás során., Tegyen meg mindent, hogy emlékeztesse magát a számlák időben történő fizetésére: használjon automatikus kifizetéseket, állítsa be a naptár riasztásokat, vagy csak írjon magának jegyzeteket, majd rögzítse azokat, ahol látni fogja őket. Néhány hónapon belül lesz a vonat magad szokások, amelyek elősegítik a magasabb hitel-pontszámok.

kerülje a magas hitelkihasználási arányokat. A FICO® pontszám mintegy 30% – ának alapja a hitelkihasználtság vagy az adósságfelhasználás. Tartsa hasznosítási arány alatt mintegy 30% segíthet elkerülni csökkenti a pontszámot.

A 640-es FICO® hitelképességű fogyasztók körében az átlagos felhasználási arány 67,9%.,

próbáljon szilárd hitelkeveréket létrehozni. Nem kell, hogy az adósság nem kell, de körültekintő hitelfelvétel, beleértve a kombináció a forgó hitel és a részlet tartozás, előnyös lehet a hitel pontszám.

Tudjon meg többet a hitel pontszám

A 640 FICO® pontszám egy jó kiindulási pont az épület egy jobb hitel pontszám. Növelése a pontszám a jó tartományban segíthet hozzáférni több hitel lehetőségek, alacsonyabb kamatlábak, kevesebb díjat., Akkor kezdődik a szerzés a szabad hitel-jelentés Experian és ellenőrzi a hitel pontszám, hogy megtudja, a konkrét tényezők, amelyek befolyásolják a pontszám a legtöbb. Tudjon meg többet a pontszám tartományok, és mi a jó hitel pontszám.