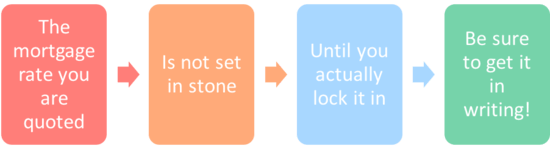

Un « verrouillage du taux hypothécaire” est essentiel pour vous assurer de recevoir réellement le taux d’intérêt que vous êtes cité par une banque ou un courtier hypothécaire.

Lorsque vous achetez un bien immobilier ou que vous refinancez une hypothèque existante, vous devrez fixer un taux d’intérêt hypothécaire à un moment donné au cours du processus de prêt. Vous pouvez le faire tôt ou plus tard dans le processus, selon vos préférences.,

En comparant les prêteurs, vous serez présenté avec un devis de taux hypothécaire, mais cela signifiera très peu jusqu’à ce qu’il soit réellement sécurisé, ou « verrouillé”, par une banque ou un prêteur.

C’est un peu comme un concessionnaire automobile qui vous dit un prix par téléphone, puis vous vous présentez chez le concessionnaire et le prix est très différent pour une raison quelconque. Tant que vous ne l’avez pas écrit, cela ne veut pas dire grand-chose.

Lorsque vous verrouillez un taux hypothécaire, vous êtes garanti que le taux d’intérêt, en supposant que votre prêt est effectivement admissible en vertu des directives dudit prêteur ou de la banque., Et tant que vous fermez la date d’expiration du verrou.

En verrouillant votre prêt immobilier, vous garantissez un taux d’intérêt spécifique ainsi que certaines conditions, y compris l’indice hypothécaire et la marge auxquels le programme est lié, la pénalité de remboursement anticipé, le cas échéant, et les plafonds initiaux, périodiques et à vie.

La plupart des prêteurs ne facturent pas de frais de verrouillage du taux, mais ils demanderont souvent un dépôt au moment où vous verrouillez pour l’évaluation de la maison comme moyen indirect de s’assurer que vous êtes engagé à la demande de prêt.,

Par exemple, si vous verrouillez avec eux mais décidez ensuite d’utiliser un prêteur différent, cela leur coûterait, alors ils veulent des assurances.

le Choix d’un Taux Hypothécaire Période de Verrouillage

- 15 jours

- 30 jours

- 45 jours

- 60 jours

- 90 jours

Lorsque vous verrouillez votre prêt, vous devez également choisir un taux de période de blocage, qui peut varier de 7 à 90 jours ou même plus. En fait, loanDepot a récemment introduit un verrou de taux de 150 jours. Mais la période de verrouillage la plus courante est de 15 à 45 jours civils, ce qui correspond au temps moyen nécessaire à la fermeture d’un prêt immobilier.,

Par exemple, si vous acceptez un verrou de 15 jours le 6 décembre, votre verrou expirera le 21 décembre. Si vous faites un verrou de 30 jours, il expirera le 5 janvier.

Plus la période de verrouillage est longue, plus le prix sera mauvais, toutes choses étant égales par ailleurs, car il est risqué pour un prêteur d’offrir un taux garanti dans le temps.

Bien que le taux hypothécaire ne soit pas différent en fonction de la période de verrouillage, les coûts de clôture varieront très probablement. Ainsi, vous pourriez vous retrouver à payer plus en frais de clôture pour un verrou de 45 jours par rapport à un verrou de 15 jours.,

Il est important de choisir la durée appropriée pour vous assurer d’obtenir le prêt fermé (financé) avant l’expiration du verrou, sans vous soumettre à des frais supplémentaires.

De toute façon, vous aurez toujours la possibilité de prolonger votre verrouillage tarifaire à un coût relativement faible si le processus est retardé, ce qui est souvent le cas!,

Quand verrouiller votre Hypothèque

- Il n’y a pas de réponse universelle ici

- Car il s’agit toujours d’une cible mobile

- En fonction de l’environnement actuel des taux d’intérêt

- Et du délai jusqu’à votre date de clôture

Certains emprunteurs peuvent choisir au moment initial de la demande de prêt, avant même que le prêt ne soit soumis au service de souscription.

Ceci est connu comme un « pré-verrouillage”, et garantit que le taux d’intérêt est fixé avant même que le prêt ne soit souscrit.,

Il peut être utile de pré-verrouiller votre taux hypothécaire si le ratio dette / revenu est proche du maximum, donc s’il y a des fluctuations de taux d’intérêt, le DTI ne sera pas dépassé.

Il pourrait également s’agir d’une décision intelligente si les taux hypothécaires sont au plus bas et qu’il est peu probable que les taux s’améliorent davantage.

Cependant, cette option n’est généralement disponible que pour un refinancement ou pour un prêt d’achat qui a un contrat d’achat entièrement exécuté.

Si vous magasinez simplement pour une maison, un pré-verrouillage ne sera probablement pas une option.,

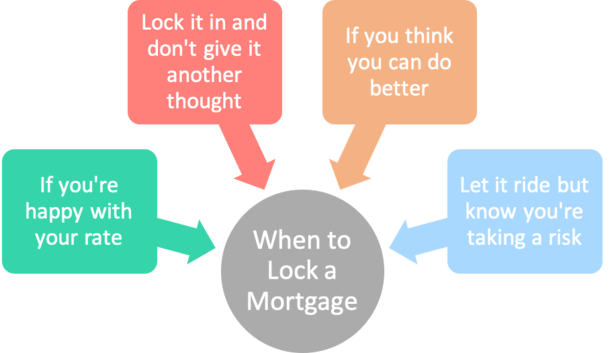

D’autres peuvent faire flotter leur taux hypothécaire et verrouiller leur prêt hypothécaire à la dernière minute, jouant efficacement sur l’espoir d’une amélioration des taux hypothécaires plus tard dans le processus de prêt.

Si vous pensez que les taux hypothécaires ont plus de place pour baisser, cela pourrait être la voie à suivre. Mais comme mentionné, c’est un pari et il n’y a aucune garantie.

Vous pouvez généralement verrouiller votre prêt du lundi au vendredi pendant les heures normales de bureau, qui ont tendance à refléter les heures du marché.,

Certains prêteurs peuvent autoriser un verrouillage un week-end, mais le prix tiendra probablement compte de l’incertitude de la semaine à venir.

Les Taux Hypothécaires Peuvent-Ils Changer Une Fois Verrouillés?

- Une fois que vous êtes verrouillé, le taux d’intérêt ne changera pas

- Donc même si les taux augmentent après coup

- Votre faible taux sera honoré

- Cependant, si les taux baissent, vous ne pourrez pas en profiter

- À moins que le prêteur ne propose une option flottante

Non., Une fois que vous verrouillez votre taux, votre taux ne peut pas changer tant que vos fonds de prêt avant la date d’expiration du verrou.

Par exemple, si vous verrouillez un taux de 3,75% sur une hypothèque fixe de 30 ans et que les taux montent jusqu’à 4,5% au cours de la semaine suivante, vous pouvez vous donner une tape dans le dos.

Ceux qui n’ont pas verrouillé devront composer avec les taux plus élevés, mais vous pouvez être assuré que votre taux ne changera pas.

Cependant, il est également possible que les taux hypothécaires baissent après avoir verrouillé. Dans ce cas, vous pourriez être perturbé, mais encore une fois, votre taux ne changera pas ou ne s’améliorera pas non plus dans ce cas.,

En ce sens, vous prenez un risque en verrouillant un certain jour. Pour mémoire, il n’y a pas de jour spécial pour verrouiller, ou un meilleur jour pour verrouiller que les autres.

C’est comme demander à quelqu’un quel est le meilleur jour pour acheter des actions. Beaucoup d’avis, j’en suis sûr, mais personne ne le sait vraiment.

« Dois-je verrouiller mon hypothèque aujourd’hui? »

Si vous posez cette question très cliché, considérez ce qui suit:

- Êtes-vous satisfait du taux et des frais facturés aujourd’hui?

- Combien gagnerez-vous si les taux s’améliorent?,

- Combien de temps avez-vous avant de devoir verrouiller afin de respecter tous les délais du prêteur?

- Un pic de taux pourrait-il compromettre entièrement votre prêt?

- Quelle est la tendance actuelle des taux? Est-il votre ami?

- Y a-t-il de grandes nouvelles économiques ou géopolitiques à l’horizon?

- Aimez – vous prendre des risques?

en règle générale, plus vous avez jusqu’à la fin de l’engagement, plus vous aurez de chances de taux hypothécaires améliorer.

Inversement, si vous n’avez que quelques semaines avant la clôture, vous prenez plus de risque en flottant votre taux.,

En termes simples, les taux hypothécaires ont tendance à augmenter et à baisser tout le temps, et si vous avez une plus longue période de temps pour flotter, il y a de meilleures chances que vous voyiez un jour ou deux favorable pour verrouiller un bon taux.

C’est pourquoi il peut ne pas être logique de verrouiller longtemps à l’avance.

Par exemple, si vous avez un engagement de 45 ou 60 jours, vous avez beaucoup de temps pour regarder les taux et voir comment les choses se passent.

Il pourrait être prudent d’adopter une approche attentiste, surtout si les taux hypothécaires ont augmenté ces derniers jours ou semaines.,

Le reflux pourrait vous être bénéfique si une longue période de hausse des taux s’inversait soudainement.

C’est un peu comme acheter des billets d’avion. Imaginez que vous avez trois mois avant votre voyage. Vous avez le temps de vous asseoir et de regarder les tarifs pour voir s’ils descendent. Et même si ils montent, ils pourraient redescendre.

Si votre vol est dans deux semaines, vous n’avez pas ce luxe et pourriez vous retrouver avec un tarif encore plus élevé si vous le poussez à la dernière minute.,

En fin de compte, c’est votre choix et sera dicté par votre appétit pour le risque et/ou si vous êtes satisfait de l’endroit où les taux sont un jour donné.

Réfléchissez et essayez de ne pas être trop impulsif. Personne ne sait avec certitude si les taux monteront ou baisseront demain, la semaine prochaine ou le mois prochain.

Que Se Passe-T-Il Si Mon Verrou De Taux Expire Avant La Fermeture?,

- Vous avez généralement plusieurs options ici

- Y compris une courtoisie de prêteur pour prolonger la serrure de quelques jours gratuitement

- Ou vous pouvez payer des frais d’extension de serrure si vous avez besoin de plus de temps

- Ce qui augmentera vos coûts de clôture

- Mais assurez-vous que votre taux initial est honoré

Comme mentionné, les serrures hypothécaires ne durent pas éternellement, ils viennent avec une période de temps définie.

En supposant que vous verrouillez votre taux au début, il y a une chance que la période de verrouillage du taux soit épuisée, à quel point le verrouillage pourrait expirer.,

Si le taux expire avant la clôture du prêt, vous devrez le verrouiller à nouveau. Cela pourrait entraîner des prix au pire des cas (en supposant que les taux hypothécaires ont augmenté) et des frais de réapprovisionnement.

Par exemple, si les taux baissaient, vous seriez coincé avec votre ancien taux plus élevé et des frais de réapprovisionnement au démarrage.,

Demandez une extension de verrouillage de taux

- Si le temps est compté

- Assurez-vous de discuter d’une extension avant que le verrouillage expire réellement

- Pour vous assurer que votre prix d’origine est honoré

- Idéalement, le prêteur la prolongera de quelques jours gratuitement si c’est tout ce dont vous avez besoin

Mais généralement le prêteur gardera un œil sur la période de verrouillage de taux et émettra une « extension de verrouillage de taux” avant que le verrouillage expire réellement. Cela vous permettra de conserver le taux auquel vous vous êtes initialement inscrit.

Cependant, les extensions de verrouillage de taux ne sont pas gratuites non plus., Si ce n’était pas la faute du prêteur, le coût de l’extension de verrouillage du taux pourrait vous coûter plusieurs centaines de dollars ou plus, selon le montant du prêt associé.

Il est calculé en pourcentage du montant du prêt. Donc vous pourriez être accusé .125% pour une prolongation de verrouillage de 7 jours, ou .25% pour une prolongation de 15 jours. Ces frais varieront d’un prêteur à l’autre et pourraient être plus ou moins élevés.

Plus le montant de votre prêt est élevé, plus le coût est élevé. Sur un montant de prêt de 200 000$, vous envisageriez un coût de 250 or ou 500 respectively pour prolonger la période de verrouillage, respectivement.,

Bien que ces frais ressemblent à une affaire brute, en maintenant un taux qui est un .125% ou plus bas, vous pourriez économiser beaucoup d’argent sur la durée du prêt.

En d’autres termes, il vaut mieux obtenir l’extension que de laisser le verrou expirer de peur que le taux n’augmente.

Si le retard se trouve être la faute du prêteur, ils offriront généralement une prolongation de verrouillage de taux gratuit pour sept jours de bonne foi.

Cela devrait être suffisant pour obtenir le prêt fermé, sans aucun coût pour vous. Même si c’est de votre faute, vous pourrez peut-être obtenir quelques jours gratuits pour vous assurer que le prêt se ferme avant l’expiration du verrou.,

Dans tous les cas, vous pouvez essayer de négocier une extension de verrouillage en votre faveur, et leur demander de l’étendre gratuitement si vous sentez qu’il était hors de vos mains. Ils peuvent travailler avec vous pour conserver votre entreprise et vous éviter d’aller ailleurs.,

Option de blocage de taux

- On pourrait vous offrir un blocage de taux

- En supposant que les taux hypothécaires baissent considérablement à partir du moment où vous avez verrouillé

- Cela pourrait vous donner la possibilité d’accrocher un taux encore plus bas

- Mais il y a généralement un coût impliqué alors assurez-vous de garder le prêt pendant un certain temps

Certains prêteurs peuvent vous donner la possibilité de « casser votre verrou” si les taux s’améliorent considérablement après votre verrouillage.

Cependant, cette option aura un coût. Par exemple, supposons que vous verrouillez un taux de 4,625% et que les taux tombent soudainement à 4%.,

Le prêteur peut vous laisser exécuter une pause de verrouillage de taux par lequel vous obtenez un taux de 4.125% (un huitième sur le taux du marché en vigueur) à un coût supplémentaire de la manière de points de réduction.

En d’autres termes, vous finirez avec un taux inférieur à ce que vous avez initialement verrouillé, mais vous n’obtiendrez pas tout à fait le taux le plus bas actuellement disponible, ni vous l’obtiendrez gratuitement.

Vous paierez une fraction de point pour l’obtenir, peut-être un quart ou un demi-point.

Ensuite, une fois que vous atteignez le seuil de rentabilité de ce coût initial initial, vous pouvez économiser de l’argent en réduisant les paiements hypothécaires mensuels d’année en année.,

Obtenez le cadenas par écrit

- Obtenez toujours votre cadenas par écrit

- En demandant une confirmation de cadenas de taux

- Et conservez les documents dans un endroit sûr

- Au cas où quelque chose surviendrait en cours de route

De toute façon, il est important de rester au-dessus de votre cadenas de taux hypothécaire, et de vous assurer que vous avez le taux et les conditions par écrit.

Ne présumez jamais qu’un courtier hypothécaire ou une banque a verrouillé votre taux d’intérêt.,

Ils peuvent dire que votre taux est ceci ou cela, ou qu’il est verrouillé, mais en réalité, ils peuvent faire flotter votre taux dans l’espoir d’obtenir une meilleure prime de commission ou d’écart de rendement.

Ou peut-être avez-vous été mal cité, et ils prient pour que le taux hypothécaire se réduise à ce qu’ils vous ont cité à l’origine.

j’ai vu arriver un million de fois. Les courtiers passeront en mode panique s’ils n’ont pas réussi à verrouiller un taux initialement, souvent après avoir cité à leur emprunteur un taux garanti.,

Ils vont appeler le prêteur hypothécaire chaque jour pour voir comment les taux hypothécaires ont évolué, et pousser nerveusement jour après jour, en attendant le moment où les taux tombent au niveau qu’ils ont été initialement cotés.

Parfois, les courtiers se contenteront d’un taux inférieur avec moins de commission pour eux, mais souvent ils vont simplement dire à l’emprunteur que le taux est plus élevé pour une raison quelconque.

Et l’emprunteur devra juste l’accepter parce qu’ils ont passé tellement de temps à travailler sur le prêt qu’ils voudront juste le faire.,

Méfiez-vous des changements à Votre taux hypothécaire

- Méfiez-vous toujours d’un appât-et-commutateur possible

- Où vous êtes cité un faible taux hypothécaire initialement

- Puis plus tard dit quelque chose de tout à fait différent

- Faites également attention aux coûts de prêt, conditions, et ainsi de suite

Certains agents de prêt sans scrupules et les courtiers peuvent même changer les termes originaux qu’ils vous ont cité pour produire un taux inférieur.

Tels que l’augmentation de la marge, l’ajout d’une pénalité de remboursement anticipé ou la modification des indices, des plafonds ou même des programmes de prêts.,

Ils peuvent également vous dire que les taux hypothécaires ont augmenté depuis que vous avez été premier cité. Cela pourrait être vrai, mais il pourrait aussi être balivernes.

Gardez un œil sur les taux vous-même pour voir ce qui se passe sur le marché pour éviter de vous faire prendre pour un tour.

En résumé, assurez-vous de savoir exactement ce que vous obtenez en ce qui concerne le taux d’intérêt et les conditions associées à votre verrou de taux hypothécaire.

Toute erreur ici conduira à des paiements hypothécaires mensuels plus élevés pour les années à venir, ou un mal de tête majeur si vous ne sautez pas sur un bon taux dès le début.,

Bien sûr, vous pouvez jouer, mais si vous êtes satisfait d’un certain taux d’intérêt, autant ne pas prendre de risques.

Et encore une fois, obtenez toujours votre confirmation de verrouillage par écrit de la banque ou du courtier avant de procéder à la transaction! Cela ne peut pas être assez souligné!