vaše skóre spadá do rozsahu skóre, od 580 do 669, považovaných za spravedlivé. Skóre 640 FICO® je pod průměrným úvěrovým skóre.

někteří věřitelé vidí spotřebitele se skóre ve spravedlivém rozmezí jako s nepříznivým úvěrem a mohou odmítnout své žádosti o úvěr. Ostatní věřitelé, kteří se specializují na“ subprime “ půjčování, jsou rádi, že pracují se spotřebiteli, jejichž skóre klesá ve spravedlivém rozmezí, ale účtují relativně vysoké úrokové sazby a poplatky.,

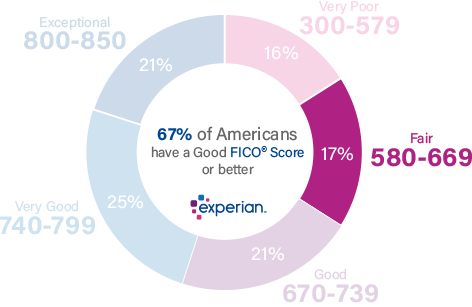

17% všech spotřebitelů FICO® Skóre ve Spravedlivý rozsah (580-669)

.

přibližně 27% spotřebitelů s úvěrovým skóre ve spravedlivém rozmezí se v budoucnu pravděpodobně stane vážně delikventním.

Jak zlepšit své 640 Kreditní Skóre

Myslíš, že FICO® Skóre 640 jako odrazový můstek k vyšší skóre. Zvyšování kreditní skóre je postupný proces, ale je to jeden můžete začít hned.

74% USA., skóre spotřebitelů FICO® je vyšší než 640.

Můžete sdílet 640 FICO® Skóre s desítkami tisíc dalších Američanů, ale žádný z nich nemá, že skóre za úplně stejných důvodů jako ty. Pro nahlédnutí do konkrétních příčin vašeho skóre, a nápady, jak jej zlepšit, získat kopie vašich kreditních zpráv a zkontrolovat FICO® skóre. Součástí skóre najdete návrhy na zlepšení skóre na základě vaší jedinečné kreditní historie. Používáte-li tyto pokyny k přijetí lepších kreditních návyků, vaše skóre se může začít zvyšovat a přinášet lepší úvěrové příležitosti.,

Z Veletrhu kdekoliv: Zvýšení vaší kreditní skóre

FICO® Skóre v Reálné rozmezí je obvykle odráží úvěrové řízení problémy nebo chyby, jako je například více instancí platby, které byly minul, nebo zaplatil 30 dnů pozdě. Spotřebitelé s výraznější skvrny na jejich úvěrové zprávy, jako je zabavování nebo bankrotů, mohou také vidět své FICO® Skóre stoupá z Velmi Chudé rozsah (300-579) do Reálné rozmezí, jakmile uplynulo několik let po těchto událostech.,

úvěrové zprávy 42% Američanů se skóre FICO® 640 zahrnují pozdní platby 30 dnů po splatnosti.

pokud prozkoumáte svou kreditní zprávu a zprávu, která doprovází vaše skóre FICO®, můžete pravděpodobně identifikovat události, které snížily vaše skóre. Jak plyne čas, negativní dopad těchto událostí na vaše kreditní skóre se sníží. Pokud jste trpěliví, vyhněte se opakování minulých chyb a podnikněte kroky, které mohou pomoci vybudovat váš kredit, vaše kreditní skóre se pravděpodobně začne zvyšovat.,

Minulé činy (přestupky) krmit své kreditní skóre

Kreditní bodování systémy jako FICO® používat informace vypracované ve vaší kreditní zprávy, jak vypočítat své skóre. Novější události ve vaší kreditní historii mají tendenci počítat více než starší aktivity a, stejně jako u jakéhokoli typu analýzy, některé druhy informací nesou větší váhu než jiné. Vědět, které činnosti nejvíce záleží vám může pomoci stanovit priority kroky, aby se při práci směrem k lepší kreditní skóre:

Pozdní a zmeškané platby patří mezi nejvýznamnější faktory, aby vaše kreditní skóre., Více než jedna třetina vašeho skóre (35%) je ovlivněna přítomností (nebo nepřítomností) pozdních nebo zmeškaných plateb. Věřitelé chtějí dlužníky, kteří platí své účty včas, a jednotlivci, kteří zmeškali platby, mají statisticky větší pravděpodobnost selhání (jít 90 dny po splatnosti bez platby) než ti, kteří platí své účty včas. V případě pozdní nebo zmeškané platby jsou součástí vaší kreditní historii, můžete to udělat sami a vaše kreditní skóre laskavost tím, že vývoj rutiny pro platit své účty okamžitě.

míra využití revolvingového úvěru je zodpovědná za téměř jednu třetinu (30%) vašeho kreditního skóre., Využití, nebo míra využití, je technický způsob, jak popsat, jak blízko jste k „maxing out“ své účty kreditní karty. Můžete měřit své využití na základě účtu podle účtu vydělením každého zůstatku výdajovým limitem karty a vynásobením 100 získáte procento. Můžete také vypočítat celkovou míru využití vydělením součtu všech zůstatků součtem všech výdajových limitů.

většina odborníků souhlasí s tím, že míra využití přesahující 30% – na jednotlivých účtech a na všech účtech celkem-má tendenci snižovat úvěrové skóre., Čím blíže některý z těchto sazeb využití dostane na 100%, tím více to bolí vaše kreditní skóre.

věk je váš přítel. Všechny ostatní faktory jsou stejné, čím déle jste byl uživatel úvěru, tím vyšší je vaše kreditní skóre je pravděpodobné, že bude. Není toho moc, co lze udělat o tom, že pokud jste nový dlužník, a to také moc nepomůže, pokud vaše nedávné úvěrové historie je poznamenán pozdním zmeškané platby nebo vysoké využití sazby. Pokud spravujete svůj kredit pečlivě a zůstanete včas s platbami, nicméně, vaše kreditní skóre bude mít tendenci se časem zvyšovat., Délka úvěrové historie je zodpovědná za až 15% vašeho kreditního skóre.

váš celkový dluh a jeho složení jsou zodpovědné za přibližně 10% vašeho kreditního skóre. FICO® kreditní bodovací systém má tendenci upřednostňovat jedince s více kreditních účtů, skládající se z kombinace splátky půjček (např, půjčky na auta, hypotéky a studentských půjček, s set měsíční platby a pevnou dobu návratnosti) a revolvingových úvěrů (účty, jako jsou kreditní karty, které umožní půjčit proti limitu výdajů a platby v různé výši každý měsíc).,

kreditní aplikace a nové úvěrové účty mají obvykle krátkodobé negativní účinky na vaše kreditní skóre. Když dlužníci požádat o nový úvěr nebo se na další dluh, předpokládají větší riziko, že budou schopni platit své účty. Credit scoring systémů, jako FICO® typicky způsobit skóre ponořit trochu, když se to stane, ale skóre se obvykle odskočit během několika měsíců tak dlouho, jak si udržet krok s vaší platby. Nová úvěrová aktivita může přispět až 10% vašeho celkového kreditního skóre.,

veřejné záznamy, jako jsou bankroty, mají vážné negativní dopady na vaše kreditní skóre, pokud se objeví ve vaší kreditní zprávě. Protože se neobjevují v každé kreditní zprávě, tyto položky nelze srovnávat s jinými vlivy úvěrového skóre z hlediska procenta, ale mohou zatmění všechny ostatní faktory a výrazně snížit vaše kreditní skóre. Například bankrot může zůstat ve vaší kreditní zprávě po dobu 10 let a může vám účinně zabránit v získání úvěru za hodně nebo celou tu dobu.,

mezi spotřebiteli s FICO® skóre 625, XX% mají úvěrové zprávy, které obsahují jeden nebo více kusů veřejných informací, jako je bankrot.

Zlepšení Vaší Kreditní Skóre

Spravedlivé kreditní skóre nemůže být do výjimečných ty přes noc, a bankrotů, exekucí a některých dalších negativních záležitostí, které přispívají ke Spravedlivé kreditní skóre pouze vyřešit sami s odstupem času. Ale bez ohledu na příčinu vašeho Spravedlivé skóre, můžete začít zpracování úvěru, což může vést zase k kreditní skóre zlepšení.

vyhledejte zajištěnou kreditní kartu., Zabezpečené karty může využívat vaše kreditní skóre, i když nemáte nárok na tradiční kreditní karty. Jakmile potvrdíte, že věřitel hlásí aktivitu karty národním úvěrovým úřadům, vložíte vklad v plné výši svého výdajového limitu—obvykle několik set dolarů. Při použití karty a provádění pravidelných plateb budou tyto činnosti zaznamenány do vašich kreditních souborů. A tak dlouho, jak si udržet svou míru využití na kartě pod asi 30%, a zůstat podle plánu s měsíčními platbami, budou vám pomůže vybudovat silnější úvěr.

Vezměme si úvěr-builder úvěr., Jak název naznačuje, tyto jsou speciální úvěry určené k pomoci vybudovat nebo posílit dlužníků úvěrové profilů, tím, že prokáže schopnost provádět pravidelné měsíční platby. Když si vezmete jeden z těchto půjček, úvěrová unie umístí peníze, které jste si půjčili, na spořicí účet, který generuje úroky. Jakmile splácíte půjčku, dostanete hotovost a úroky, které naběhly. Je to čistý spořicí nástroj, ale skutečná výplata přichází, když úvěrová unie hlásí vaše platby národním úvěrovým úřadům, což může vést ke zlepšení úvěrového skóre., (Double-check s věřitelem, aby se ujistil, že vykazují aktivitu na všechny tři národní úvěrové kanceláře, než budete žádat o úvěr-builder úvěr.)

zvažte plán řízení dluhu. Plán řízení dluhu (DMP) může být užitečný pro dlužníky, kteří se ocitnou nadměrně a nejsou schopni držet krok s úvěrovými platbami. Ve spolupráci s autorizovaným úvěrové poradenství agentura, vyjednávat zvládnutelné splátek, účinně zavřít všechny své úvěrové účty v procesu., To je hlavní krok, který může vážně poškodit vaše kreditní skóre v krátkodobém horizontu, ale to je méně škodlivé než bankrot a nakonec může vám začít na vaší kreditní přestavět. I když DMP není pro vás, dobrý neziskové úvěrové poradce (na rozdíl od kreditní opravy společnost) vám může pomoci najít strategie pro budování vaší kreditní.

platit své účty včas. Pokud byste mohli udělat jen jednu věc, jak zlepšit své kreditní skóre, nic by nepomohlo víc než uvedení po splatnosti účty aktuální, a vyhnout se pozdní platby, jak budete postupovat kupředu., Dělejte, co můžete, abyste si připomněli platit účty včas: použijte automatické platby, nastavte alarmy kalendáře nebo si jen napište poznámky a připněte je tam, kde je uvidíte. Během několika měsíců se budete trénovat v návycích, které podporují vyšší kreditní skóre.

Vyhněte se vysokým sazbám využití úvěrů. Využití úvěru, nebo využití dluhu, je základem pro asi 30% vašeho FICO® skóre. Udržujte svou míru využití pod asi 30% vám pomůže vyhnout se snížení skóre.

Mezi spotřebiteli s FICO® kreditní skóre 640, průměrná míra využití je 67.9%.,

zkuste vytvořit solidní úvěrový mix. Neměli byste brát na dluh, který nepotřebujete, ale obezřetné půjčky, včetně kombinace revolvingového úvěru a splátkového dluhu, může být prospěšné pro vaše kreditní skóre.

další informace o vašem kreditní skóre

a 640 FICO® skóre je dobrým výchozím bodem pro budování lepší kreditní skóre. Zvýšení skóre do dobrého rozsahu vám může pomoci získat přístup k více úvěrovým možnostem, nižším úrokovým sazbám a méně poplatků., Můžete začít tím, že si zdarma kreditní zprávy od Experian a kontrolu své kreditní skóre zjistit konkrétní faktory, které mají vliv na vaše skóre nejvíce. Přečtěte si více o skóre rozsahy a co je dobré kreditní skóre.